10 Januar 2024

Als das Jahr 2023 zu Ende ging, herrschte in der Finanzwelt großer Optimismus. Der S&P 500 stieg um mehr als 24 %, und der Dow näherte sich historischen Höchstständen, angetrieben durch eine nachlassende Inflation, eine robuste Wirtschaft und erwartete niedrigere Zinssätze.

Bemerkenswert ist, dass die Markterholung nicht nur auf große Tech-Unternehmen wie Nvidia, Amazon und Microsoft zurückzuführen ist, die den Nasdaq um 43 % ansteigen ließen. Zum Jahresausklang zeigte sich ein allgemeiner Aufschwung in den Aktienmärkten und eine psychologische Veränderung bei den Anlegern.

Da die US-Notenbank Fed Zinssenkungen für 2024 andeutet, sieht der Finanzhorizont zu Beginn des Wahljahres rosig aus.

Im Gegensatz zu den Erwartungen vieler Anleger spielt es für die Aktienmärkte statistisch gesehen kaum eine Rolle, ob ein Republikaner oder ein Demokrat gewählt wird. Entscheidend ist vielmehr, in welchem Jahr des vierjährigen Wahlzyklus wir uns befinden.

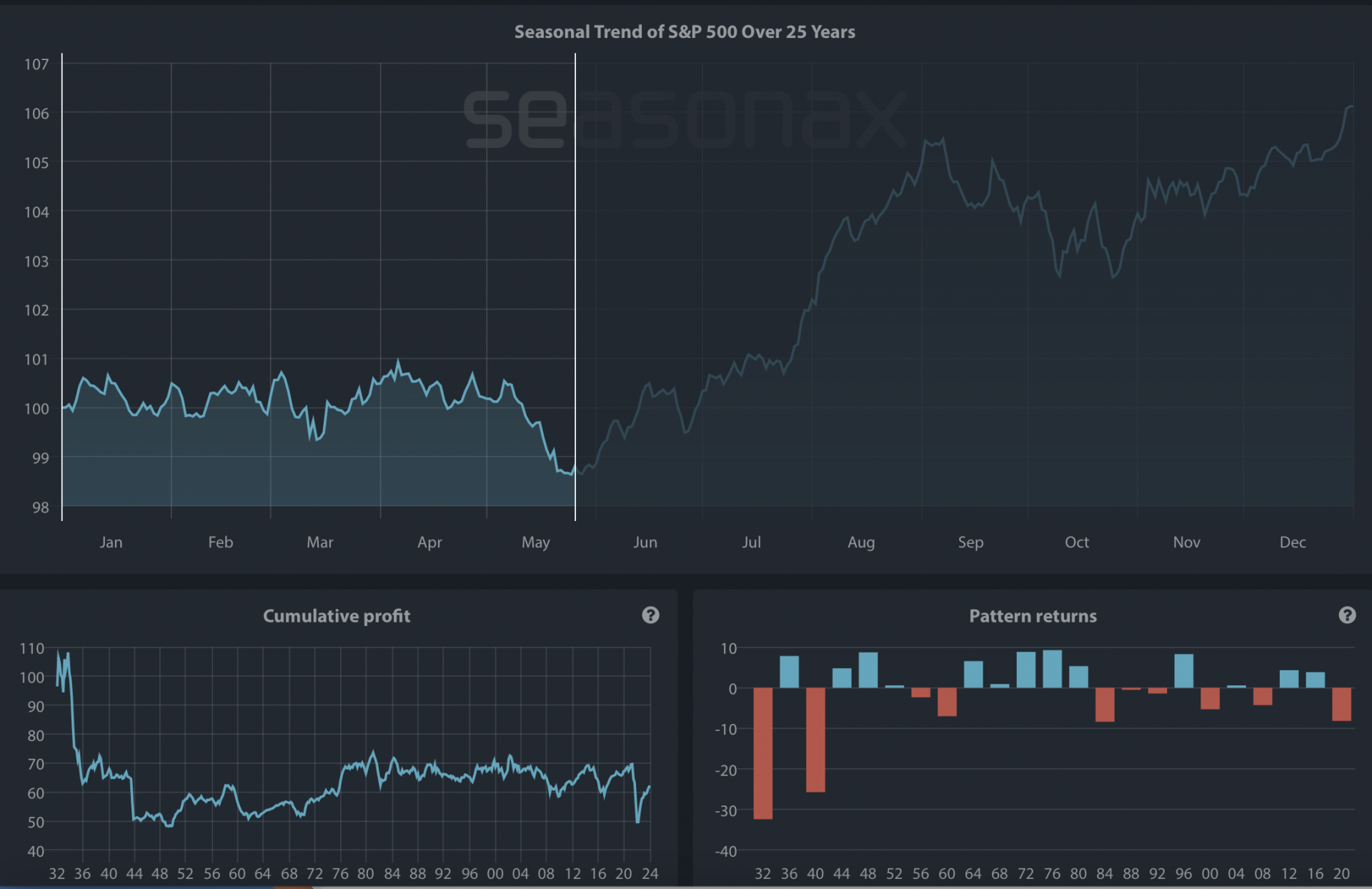

Performance des S&P500 in Wahljahren seit 1932

Quelle: Seasonax, registrieren Sie sich unter https://app.seasonax.com/signup, um Zugang zu allen Funktionen und Märkten 30 Tage kostenlos zu erhalten

Obwohl der S&P 500 in Wahljahren tendenziell eine insgesamt starke Leistung zeigt, gibt es dennoch Verluste, die meist in der ersten Hälfte des Jahres auftreten. Dies wird durch die Musterrenditen in der obigen Grafik angezeigt, wobei rote Balken Verluste und blaue Balken Gewinne in der ersten Hälfte der Wahljahre seit 1932 darstellen.

Welche Sektoren spüren die Wahlhitze am meisten?

Wenn die Wahlzeit anbricht, sind es nicht nur die Kandidaten, die nervös sind — bestimmte Marktaktien und -sektoren sind es auch!

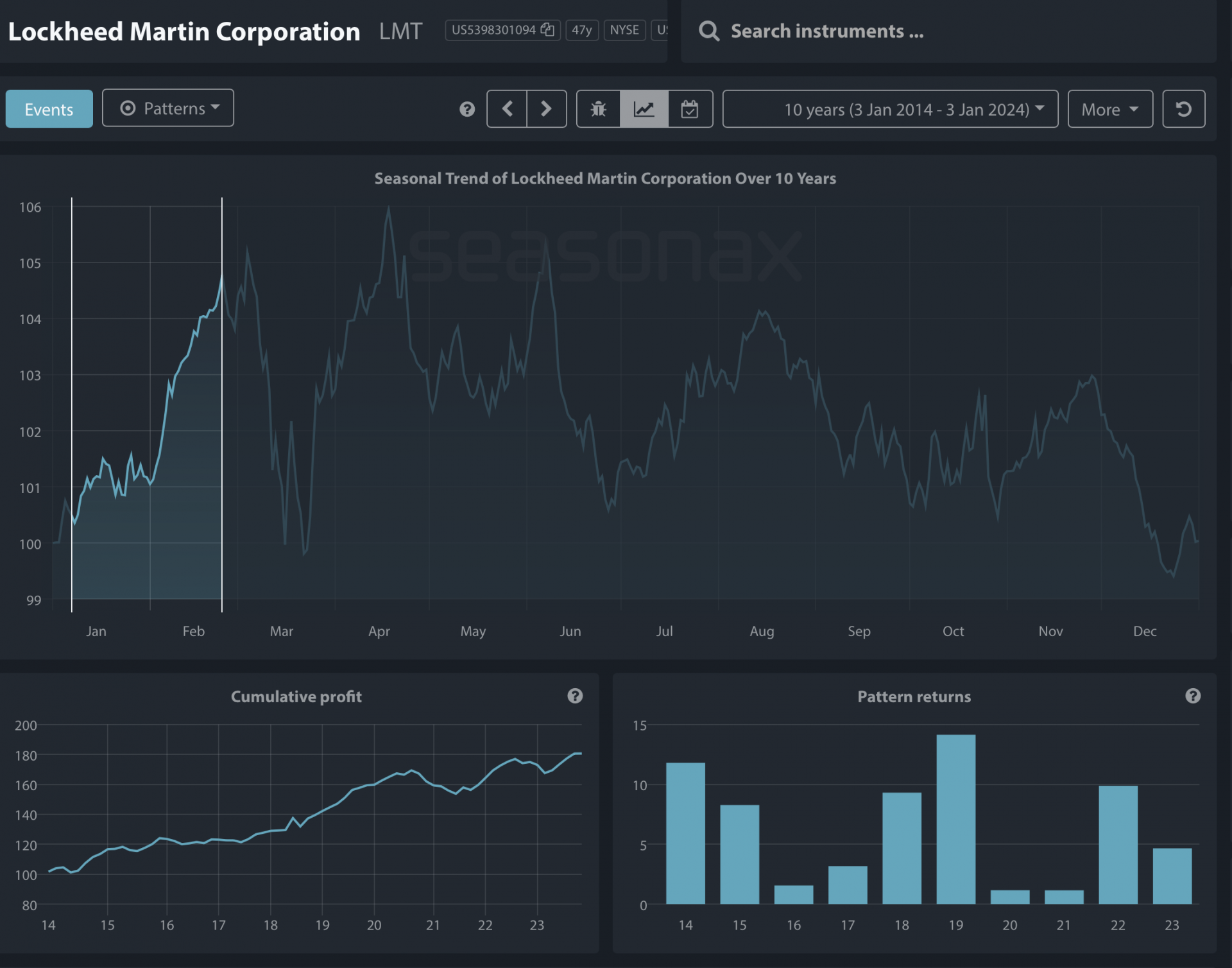

Eine Verteidigungsaktie wie Lockheed Martin erhält oft mehr Aufmerksamkeit aufgrund ihrer großen Rolle in der nationalen Verteidigung, die von beiden politischen Parteien unterstützt wird. Obwohl Republikaner üblicherweise als stärkere Befürworter von Verteidigungsausgaben angesehen werden, sind sich heutzutage sowohl Demokraten als auch Republikaner über die Notwendigkeit einer starken Armee einig. Dies könnte bedeuten, dass Lockheed Martin eine beständige Wahl für Investoren während der Wahlzeit ist, da das Unternehmen langfristige Verträge hat und eine konstante Nachfrage nach seinen Produkten besteht.

Betrachtet man das saisonale Diagramm unten, gibt es einen klaren Aufwärtstrend, der im Januar beginnt und einen guten Einstiegspunkt für diese Aktie darstellt. Während dieses hervorgehobenen Zeitraums erzielte Lockheed Martin in den letzten 10 Jahren über einen Zeitraum von nur 33 Handelstagen durchschnittlich eine Rendite von über 6,42%. Dies wiederholte sich 10 von 10 Mal seit 2014.

Saisonaler Chart vonLockheed Martin Corporationüber die letzten 10 Jahre

Quelle: Seasonax, registrieren Sie sich unter https://app.seasonax.com/signup, um Zugang zu allen Funktionen und Märkten 30 Tage kostenlos zu erhalten

Im Gegensatz zu normalen Charts zeigt ein saisonaler Chart nicht den Preis über einen bestimmten Zeitraum, sondern den durchschnittlichen Trend über mehrere Jahre. Die horizontale Achse stellt die Jahreszeit dar, und die vertikale Achse zeigt die prozentuale Veränderung des Preises (indexiert auf 100). Die Preise spiegeln die Tagesschlusskurse wider und berücksichtigen nicht die täglichen Preisschwankungen.

Die Aktien des Gesundheitswesens, die im Jahr 2023 eine harte Zeit hinter sich hatten, könnten sich im kommenden Jahr anders entwickeln. Trotz eines schwierigen Jahres, in dem der S&P 500 Health Care Index leicht nachgab und der breitere Markt zulegte, sind die Dinge im Wandel.

Normalerweise sind Wahljahre für Aktien des Gesundheitswesens schwierig, da Politiker gerne über die Senkung von Medikamentenpreisen sprechen und damit die Anleger verunsichern, doch die kommende Wahl könnte anders verlaufen. Die Spitzenkandidaten waren schon einmal Präsidenten; wir haben gesehen, was sie getan (oder nicht getan) haben. Trump hat nicht viel an der Gesundheitsversorgung geändert, und Bidens große Preispolitik für Medikamente ist bereits in Gang gesetzt. Dieses Mal werden die Anleger ihre Aktien aus dem Gesundheitswesen also vielleicht nicht so schnell verkaufen.

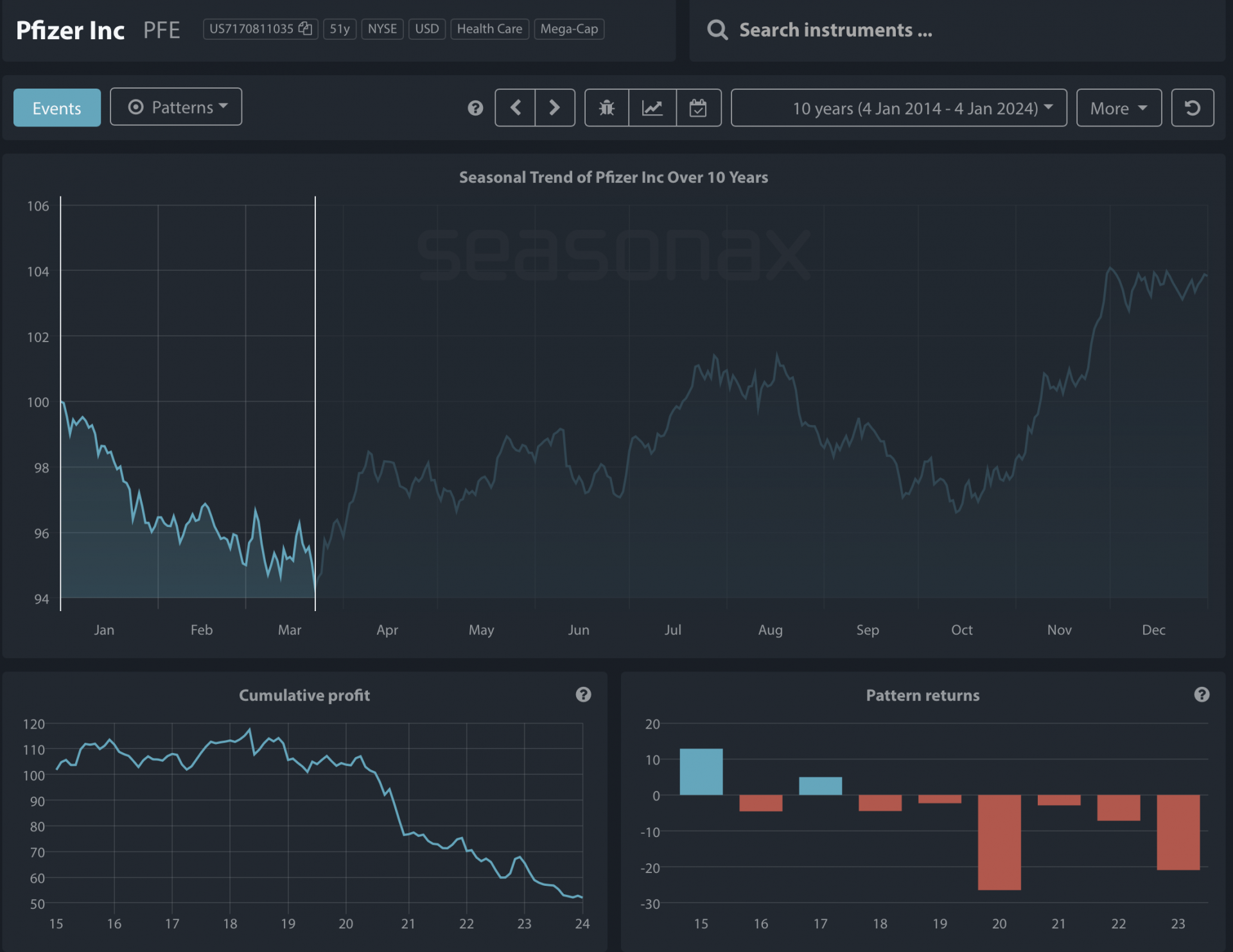

Dennoch ist das Timing des Ein- und Ausstiegs bei diesen Aktien entscheidend. Der saisonale Chart von Pfizer über die letzten zehn Jahre zeigt deutliche Tiefststände in den ersten drei Monaten des Jahres. Es ist zwar wichtig zu beachten, dass die Performance in der Vergangenheit keine Garantie für zukünftige Ergebnisse ist, aber die die Regelmäßigkeit dieser Tiefs deutet auf ein Muster hin, das schwer zu ignorieren ist.

Saisonaler Chart von Pfizer über die letzten 10 Jahre

Quelle: Seasonax, registrieren Sie sich unter https://app.seasonax.com/signup, um Zugang zu allen Funktionen und Märkten 30 Tage kostenlos zu erhalten

In Wahlzyklen sind bestimmte Sektoren besonders empfindlich gegenüber Veränderungen in der politischen Landschaft. Energieunternehmen wie Exxon Mobil (XOM) und NextEra (NEE) reagieren auf Veränderungen in den Energievorschriften. Technologiegiganten wie Apple (AAPL) und Microsoft (MSFT) achten auf sich entwickelnde Handels- und Technologievorschriften. Finanzinstitutionen wie JPMorgan (JPM) und Goldman Sachs (GS) reagieren auf Verschiebungen in Finanzregulierungen und Wirtschaftspolitiken.

Investoren müssen sich bewusst sein, dass diese Branchen zwar erheblich von Wahlergebnissen beeinflusst werden, aber die Wertentwicklung von Aktien einer Vielzahl von Faktoren unterliegen und eine sorgfältige Analyse sowie einen gut überlegten Anlageansatz erfordern.

Bevor Sie einsteigen, nutzen Sie Seasonax, um die besten Ein- und Ausstiegspunkte zu ermitteln, indem Sie wiederkehrende Muster und Wahlzyklen studieren. Mit einer kostenlosen Anmeldung unter www.seasonax.com erhalten Sie Zugang zu Einsichten in eine Vielzahl von Instrumenten, einschließlich verschiedener Aktien, Rohstoffe und Indizes.

Denken Sie stets daran: Don’t just trade it, Seasonax it!

Mit freundlichen Grüßen,

Tea Muratovic

Co-Founder and Managing Partner of Seasonax